最新消息,路透社援引德铁集团及德国政府消息人士称,全球物流巨头DSV成功收购德铁信可(DB Schenker),收购价格约140亿欧元(约154.3亿美元)。据悉,德铁董事会将在未来几天召开特别会议,批准该交易。

德铁信可是德国国有铁路运营商——德铁集团旗下的物流子公司,是全球综合物流服务的领军企业,已有152年历史,在全球130多个国家设有超过1850个服务网点,员工数达72700余名。

收购德铁信可的DSV成立于1976年,在全球80多个国家/地区设有办事处,拥有1600个办事处及物流设施,员工数为75000余名,是全球领先的运输和物流供应商。

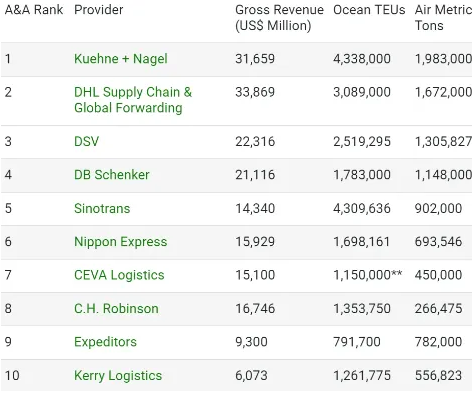

根据Armstrong & Associates (A&A)最新发布的全球货代企业25强榜单(根据2023年的收入统计):DSV(海运货量251.9万TEU、空运货量130.6万吨)、德铁信可(海运货量178.3万TEU、空运货量114.8万吨)分别排名第三、第四,一旦DSV收购德铁信可成功,DSV将超越排名第一的德迅(Kuehne+Nagel)(海运货量433.8万TEU、空运货量198.3万吨),成为全球最大的货代公司。

(由于统计口径及汇率原因,图中营收与文中稍有不同)

2023年,DSV实现营业1507.9亿丹麦克朗(约222.7亿美元),德铁信可实现营收191.3亿欧元(约210.8亿美元),二者相加年营收为433.5亿美元,显著超过了“货代一哥”德迅2023年238.5亿瑞士法郎(约279亿美元)的营收。

收购成功后,DSV将成为年营收超433亿美元的全球物流新霸主;将在全球第三方物流企业中排名第二,仅次于亚马逊(2023年物流业务营收1401亿美元),高于原来的第二名DHL Supply Chain & Global Forwarding(2023年营收338.7亿美元)。

由于全球货代行业集中度较低,每家货代巨头的市场份额都不到5%,目前不存在反垄断问题。

纵览全球货代、集装箱航运行业的收购、并购案例,交易金额最高的包括MSC以57亿欧元收购Bolloré Group的非洲物流业务100%股权、DSV以46亿美元收购Panalpina(泛亚班拿)、马士基以36亿美元收购利丰物流等,这些都是震荡行业的巨额收购,但金额仍远低于德铁信可约140亿欧元的并购价格。

自2023年12月德铁集团宣布正式启动子公司德铁信可的出售流程以来,包括马士基、地中海航运(MSC)、DSV、德迅(Kuehne+Nagel)、DHL、沙特物流公司Bahri等多家物流巨头,以及一些金融投资者都表达了收购意向。

马士基首席执行官柯文胜(Vincent Clerc)表示,“不论谁收购德铁信可,都会对市场产生极大影响,都会改变物流业格局,区别只在于德铁信可被谁收购。”

但由于收购价格史无前例的庞大、收购后将面临巨大的整合难度,竞购者相继退出。最终,竞购方缩小至两家——物流巨头DSV、CVC(全球著名的私募股权投资公司)。

此前,两家公司均出价约140亿欧元收购德铁信可100%的股份,不过DSV的出价略高。而就在几天前,CVC还在提高其收购德铁信可的报价。德铁集团和政府倾向于DSV,而德国工会Verdi一直大力支持CVC的竞标,因为“收购狂人”DSV在经历重大收购后常会解雇大量新员工。

由于DSV和德铁信可在许多领域都兼容,能形成明显的协同效应,所以DSV一直被认为具有最高的兼并融合潜力和最低的执行风险,但这也意味着两家巨头的员工在工作职能上会出现许多重叠。

对此,DSV承诺,就业保障将适用于德铁信可出售完成后的两年,从2025年开始计算。DSV还表示,在三到五年内向德铁信可投资约10亿欧元,以使该业务的利润更高;此外,收购后不得转售任何来自德铁信可的单个业务。

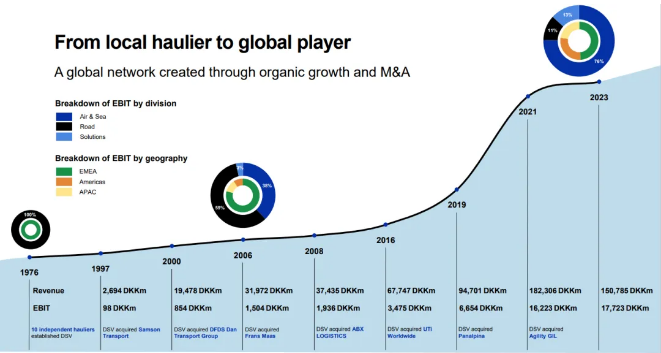

DSV靠不断收购、并购,快速崛起

货代是轻资产业务,进入门槛较低,行业竞争格局分散、集中度较低,2021年全球货代CR4仅为17%,市场参与者主要通过收并购扩大市场份额。

近年来,货代市场的整合并购持续加速,德迅、DHL、DSV等巨头频频出手,不断扩张商业版图、加强核心业务实力,货代市场高度分散的特点也为他们的收购行为提供了可能性和必要性。

其中,DSV表现最为突出。在全球货代行业,与152年历史的德铁信可、134年历史的德迅等相比,只有48年历史的DSV称得上是后起之秀,DSV快速崛起、成长为国际货代龙头企业的重要原因之一就是不断收并购,被称为“誓将并购进行到底”。最近DSV再次强调,并购仍是DSV战略的核心,相信有机增长和非有机增长的结合将创造一个更强大的DSV。

从下图可以看出,多年来随着DSV收并购Samson Transport Co. A/S、DFDS Dan Transport Group A/S、Frans Maas、ABX LOGISTICS、UTi Worldwide、Panalpina(泛亚班拿)、Agility GIL等企业,DSV的营收和利润快速提升,一步一步成为北欧最大运输公司、欧洲陆运之王、实现业务覆盖六大洲、跻身全球五大货代企业……直到位列全球货代企业第三名。

(图源:DSV路演资料)

而且DSV非常擅长“大鱼吃大鱼”,2019年DSV以约46亿美金收购全球运输和物流服务提供商Panalpina(泛亚班拿),实现了货代业务量规模翻倍增长,当时,泛亚班拿无论是规模还是市场知名度都不逊于DSV;2021年,DSV又以42亿美元收购了Agility的全球综合物流业务,收购强大的竞争对手毫不手软。如今,全球货代第三的DSV又将以140亿欧元收购全球货代第四,实现“鲸鱼吞鲸鱼”。

相比之下,德铁信可近几年在规模竞争中已落后于频频收购的竞争对手们,只进行了少量的收购,比如2022年6月,德铁信可以4.35亿美元收购USA Truck,意在大幅增加其在美国卡车运输市场的份额。这与负债累累的德铁集团早就有想法出售德铁信可有一定关系。

DSV、德铁信可等全球货代巨头们的业绩如何?

全球货代巨头们的业绩变化轨迹大多相似,在2022年业绩达到巅峰,然后出现下滑,下滑的原因包括全球贸易未广泛复苏、运费较低、货运量下降等。

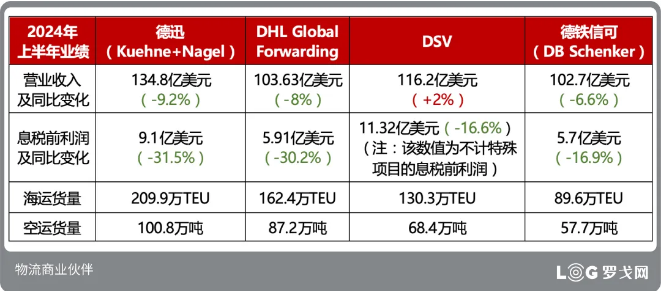

(2024年上半年全球货代四巨头业绩)

2024年上半年,德铁信可实现营业收入94.1亿欧元(约102.7亿美元),同比下降6.6%;调整后的息税前利润(EBIT)5.2亿欧元(约5.7亿美元),同比下降16.9%。

上半年,DSV实现营收794.97亿丹麦克朗(约116.2亿美元),同比增长2%;毛利为211.06亿丹麦克朗(约30.86亿美元),同比下降6.3%;不计特殊项目的息税前利润(EBIT)为77.4亿丹麦克朗(约11.32亿美元),同比下降16.6%;共实现利润(Profit)51.05亿丹麦克朗(约7.46亿美元),同比下降23.4%。

DHL集团旗下拥有包括DHL全球货运、DHL快递、DHL供应链、DHL电子商务以及德国邮政和包裹业务等事业部,在此只分析DHL全球货运事业部的业绩。上半年,由于运费下降,DHL全球货运业务营收为94.97亿欧元(约103.63亿美元),同比下降8%;息税前利润为5.42亿欧元(约5.91亿美元),同比下降30.2%。

上半年,德迅集团实现净营业收入115.5亿瑞士法郎(约134.8亿美元),同比下降9.2%;毛利达到42.7亿瑞士法郎(约49.8亿美元),同比下降8.1%;息税前利润(EBIT)为7.8亿瑞士法郎(约9.1亿美元),同比下降31.5%。

2024年4月,德迅宣布进行重大全球组织架构调整。这次调整的核心在于取消现有的全球区域管理层级,使得各国分公司负责人直接向总部汇报,从而实现对组织架构的精简与优化。据透露,此次组织架构调整涉及德迅约1%的员工,近千人受到影响。

在此之前,德迅2023年第四季度已经出现了5300万瑞士法郎(约6186万美元)的特殊裁员费用。德迅还宣布,从2024年2月12日起在全球范围内停止招聘,以迅速采取行动降低成本。